Questionamentos ao presidente do Banco Central Roberto Campos Neto

Clique aqui para acessar a versão em PDF

Considerando a presença do presidente do Banco Central (BC), Roberto Campos Neto, na Comissão de Assuntos Econômicos (CAE) do Senado Federal, no próximo dia 4 de abril de 2023, a Auditoria Cidadã da Dívida enviou ao presidente da CAE, Senador Vanderlan Cardoso, e aos demais senadores e senadoras, Carta Aberta contendo contribuições para o debate e sugestões de perguntas que devem ser respondidas pelo convidado. A carta foi construída no âmbito da ACD e Observatório de Finanças e Economia de Francisco e Clara “Padre Thierry Linard” da Comissão Brasileira Justiça e Paz (CBJP).

Entre os temas abordados, está um pedido de explicações sobre a declaração de Campos Neto em 2021, onde disse “Você tem que colocar o país em recessão para recuperar credibilidade”, além de questões relacionadas às justificativas técnicas e econômicas do BC para a manutenção das altas taxas de juros; a exagerada remuneração parasita aos bancos; a pressão por uma regra fiscal restritiva; a alta representatividade do mercado financeiro no Copom; dentre outros assuntos.

Confira abaixo o documento na íntegra.

————————————————————————————————————-

Brasília, 30 de março de 2023.

Ao Exmo. Sr.

Senador Vanderlan Cardoso

Presidente da Comissão de Assuntos Econômicos do Senado Federal – CAE

Brasília – DF

Assunto: Questionamentos ao presidente do Banco Central Roberto Campos Neto

Excelentíssimo Senador Vanderlan Cardoso e demais Senadoras e Senadores membros da CAE do Senado,

Considerando a presença do presidente do Banco Central, Roberto Campos Neto, nessa CAE no próximo dia 4 de abril de 2023, enviamos a Vossas Excelências algumas contribuições para o debate e sugestões de perguntas que devem ser respondidas pelo convidado, e desde já agradecemos a atenção a essa demanda da sociedade civil.

1 – Elevação da Selic e declaração pública de Roberto Campos Neto no sentido de que “…Você tem que colocar o país em recessão…”

Conforme noticiado pelo Correio Braziliense (https://blogs.correiobraziliense.com.br/vicente/voce-tem-que-colocar-o-pais-em-recessao-para-recuperar-a-credibilidade-diz-campos-neto/) no final de 2021, depois de seguidas altas da Selic pelo Banco Central desde março/2021, o presidente do Banco Central tinha plena consciência de que os juros altos provocariam uma retração da atividade econômica e, mesmo assim, afirmou que iria continuar subindo os juros o quanto fosse necessário para “controlar inflação” e afirmou categoricamente que “…Você tem que colocar o país em recessão para recuperar credibilidade.”.

Considerando que a inflação que existe no Brasil é provocada principalmente por aumento de preços de alimentos (devido a erros de política agrícola e agrária) e de preços administrados (principalmente combustíveis, devido à prática do Preço de Paridade de Importação – PPI – pela Petrobras desde 2016, aplicando-se o preço de importação a todos os combustíveis produzidos pela Petrobras no país, o que é insano), e que subir juros não tem serventia alguma para controlar esse tipo de inflação de preços, entendemos que o Sr. Roberto Campos Neto deve ser questionado sobre essa intenção deliberada de colocar o país em recessão:

-

Por que “Você tem que colocar o país em recessão”, prejudicando toda a economia do país e a coletividade, em flagrante ofensa ao disposto no art. 192 da Constituição Federal?

-

Que tipo de “credibilidade” se pretendia recuperar com essa atitude contrária aos interesses do país? “recuperar credibilidade” junto a quem?

Isso tem que ser devidamente explicado, pois o Banco Central conseguiu o que queria: COLOCOU O PAÍS EM RECESSÃO! E os danos têm sido imensos para as famílias, as empresas e as contas públicas.

2 – Descumprimento do disposto no parágrafo único do Art. 1º da Lei Complementar 179/2021

De acordo com o disposto no parágrafo único do Art. 1º da Lei Complementar 179/2021, “Sem prejuízo de seu objetivo fundamental, o Banco Central do Brasil também tem por objetivos zelar pela estabilidade e pela eficiência do sistema financeiro, suavizar as flutuações do nível de atividade econômica e fomentar o pleno emprego.”

Na mesma reportagem citada ((https://blogs.correiobraziliense.com.br/vicente/voce-tem-que-colocar-o-pais-em-recessao-para-recuperar-a-credibilidade-diz-campos-neto/), o presidente do Banco Central “reforçou que a meta primária do BC é o controle da inflação e, nesse sentido, as metas secundárias não estão no radar e não haverá metas para elas. Logo, a instituição não pretende direcionar esforços com as metas secundárias, como de emprego e de atividade econômica...

De fato, a brutal elevação da Selic, sob a falsa justificativa de conter inflação, tem levado a economia brasileira à inanição e aumento do desemprego.

Diante disso, entendemos que o Sr. Roberto Campos Neto deve ser questionado sobre esse flagrante descumprimento do disposto no art. 1º da Lei Complementar 179/2021, no que se refere à atividade econômica e emprego:

-

Por que relegar a preocupação com a atividade econômica do país e a garantia de pleno emprego, para aplicar o veneno dos juros altos que não têm serventia alguma para controlar o tipo de inflação que existe no Brasil?

3 – Juros reais mais elevados do planeta

No dia 22/3/2023, o COPOM (Comitê de Política Monetária) do Banco Central (BC) manteve a Taxa Selic em 13,75% ao ano, o que significa uma taxa real de 8%, considerando a inflação de 5,6% acumulada nos últimos 12 meses terminados em fevereiro de 2023, e ainda ameaçou que pode subir ainda mais os juros. Enquanto isso, países desenvolvidos como a Estados Unidos, Japão e a Zona do Euro, que também estão enfrentando inflação até mais elevada que o Brasil, continuam praticando taxas de juros reais negativas.

As taxas de juros elevadíssimas têm levado à queda do PIB, falência de inúmeras empresas de todos os setores e portes, piorando o desemprego, várias montadoras de automóveis fecharam e decretaram férias coletivas, e o processo de desindustrialização se agrava. Outros economistas mundialmente famosos, como Jeffrey Sachs e o Prêmio Nobel Joseph Stiglitz criticaram a política monetária do Banco Central, sendo que Stiglitz afirmou que as taxas de juros praticadas no Brasil são “chocantes”, equivalentes a uma “pena de morte”: “nenhuma economia resistiria”!

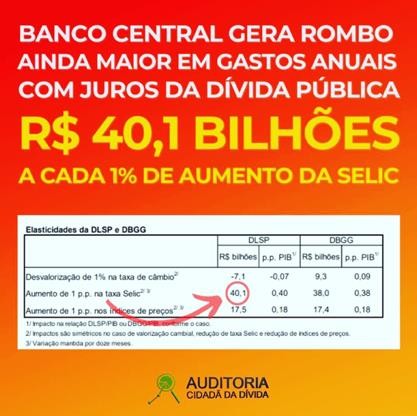

Os juros exorbitantes estão provocando estagnação econômica e servindo para transferir a riqueza dos mais pobres para os mais ricos, rentistas da dívida pública, além de provocar rombo às contas públicas: segundo divulgado pelo próprio Banco Central, a cada 1% de aumento da Selic se tem um gasto a mais de R$ 40,1 bilhões em juros da dívida pública ao ano!

Em Ata divulgada dia 28/3 o próprio Banco Central confirmou a desaceleração da economia em curso e, de certa forma, admitiu o erro e incompetência de sua política monetária ao afirmar que a inflação está disseminada em todos os setores, apesar da exagerada alta da Selic. Evidentemente, ao aumentar os combustíveis de forma brutal como fez a Petrobras, todos os demais preços praticados no país aumentaram, e todos sabemos que subir juros não faz diminuir o preço de combustíveis, nem os demais preços afetados por estes! No entanto, em sua última Ata o BC apresenta uma nova justificativa para a inflação, citando “excesso de demanda” e pede “serenidade e paciência”! Tal desculpa soa a deboche contra o povo brasileiro, que não tem dinheiro nem para comprar comida, inexistindo qualquer dado que comprove haver o alegado excesso de demanda! Dados do próprio Banco Central comprovam que somente em fevereiro/2023 houve queda de 14,2% na aquisição de veículos e queda de 9,2% na aquisição de própria!

Diante disso, entendemos que o Sr. Roberto Campos Neto deve ser questionado sobre a manutenção da Selic nesse patamar suicida, que não tem efeito algum sobre o tipo de inflação que existe no Brasil e tem provocado danos econômicos e financeiros à economia do país e às finanças públicas:

-

Quais as “justificativas” técnicas e econômicas do BC para a manutenção dessa altíssima taxa de juros Selic?

Isso tem que ser devidamente explicado, pois dados oficiais comprovam que a inflação (IPCA) acumulada nos 12 meses terminados em junho/2022, logo antes da reunião do COPOM que definiu pela Taxa Selic de 13,75% ao ano, teve mais de dois terços (68%) de sua composição decorrente de preços que não caem com a alta de juros: preços administrados pelo governo (como combustíveis e energia elétrica), alimentos (devido a erros de politica agrícola e agrária, fatores climáticos e de preços internacionais), e outros preços cujos reajustes se dão com base em inflação passada (como cursos regulares, aluguéis e medicamentos). Ou seja, do índice de 11,89% da inflação naqueles 12 meses, simplesmente 8,05% decorreram de preços que nada tem a ver com uma suposta demanda aquecida. E todos os itens restantes ainda foram afetados pela alta absurda de 56,36% do Óleo Diesel naquele período, aumentando fortemente o preço de todos os fretes. Até mesmo as expectativas do próprio COPOM para a inflação para 2023 e 2024, apresentadas no Comunicado de 22/3/22 (https://www.bcb.gov.br/detalhenoticia/17857/nota) como mais uma “justificativa” para a manutenção da Selic, reconhecem que a inflação futura dos preços administrados pelo governo será muito maior que a média da inflação.

Diante desses dados, os membros da CAE devem estar atentos às respostas do sr. Roberto Campos Neto às reais “justificativas” para a manutenção da Selic nesse patamar suicida!

4 – Maior remuneração aos bancos, sem paralelo em todo o planeta

O Banco Central do Brasil remunera diariamente a sobra de caixa dos bancos, esterilizando dinheiro da sociedade, que se encontra depositado ou aplicado nos bancos, e deveria retornar a ela por meio de empréstimos a juros baixos.

Com essa operação, conhecida como “overnight” (que atualmente usa dois instrumentos: o abuso das Operações Compromissadas e os Depósitos Voluntários Remunerados), o Banco Central provoca “escassez” de moeda na economia e provoca absurda elevação dos juros de mercado, tendo em vista que os bancos preferem a generosa remuneração paga pelo Banco Central do que emprestar à sociedade (empresas, famílias e órgãos públicos) a juros baixos.

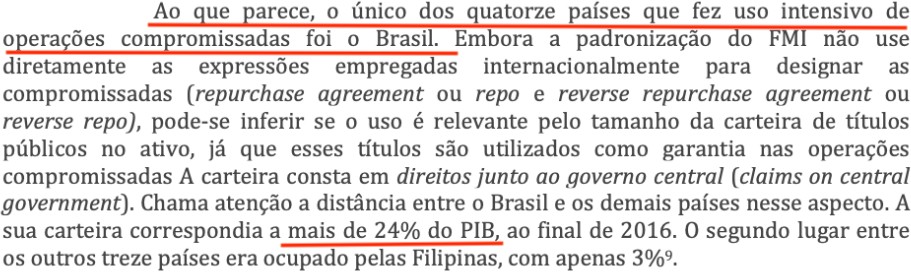

O abuso das Operações compromissadas no Brasil, cujo volume já alcançou mais de 24% do PIB no Brasil, foi comprovado em estudo divulgado pela Instituição

Fiscal Independente (IFI) (https://www12.senado.leg.br/ifi/pdf/estudo-especial-no-03-as-operacoes-compromissadas-do-banco-central-out-2017 ):

Esse uso intensivo das Operações Compromissadas segue elevadíssimo desde a data desse estudo até os dias atuais, provocando elevação dos juros de mercado e imenso dano aos cofres públicos: em 2022, o Banco Central gastou R$ 181 BILHÕES para o pagamento de juros aos bancos, em apenas um ano, e em sua Ata prega, em sentido diametralmente oposto, austeridade para os gastos sociais, alegando de forma infame que uma regra fiscal “crível” (com restrições para os investimentos sociais em educação, saúde etc.) poderiam contribuir para baixar os juros, o que é inconcebível! Seria essa a “credibilidade” que o presidente do Banco Central se referia? Colocar o país em recessão para ter em mãos um instrumento para forçar mais sacrifícios sociais ainda em um dos países que já ocupa vergonhosamente o posto de um dos mais desiguais do planeta? E ao mesmo tempo o que paga os juros mais elevados?

Diante disso, entendemos que o Sr. Roberto Campos Neto deve ser questionado sobre o exagerado patamar da remuneração aos bancos por meio das “operações compromissadas”, “depósitos voluntários remunerados” e compulsórios, cujos juros custaram R$ 181 bilhões em 2022, volume muito superior ao orçamento federal anual da educação (R$ 110 bilhões) ou da saúde (R$ 137 bilhões), no mesmo ano! Esse dinheiro sai do orçamento federal, que paga juros de graça ao Banco Central, sobre cerca de R$ 2,1 trilhões de títulos públicos doados pelo Tesouro Nacional ao Banco Central! Afinal, qual é a justificativa dessa remuneração parasita aos bancos, sobre dinheiro que sequer pertence a eles?

-

Quais as “justificativas” técnicas e econômicas do BC para a exagerada remuneração parasita aos bancos, apesar dos imensos danos que essa operação provoca à economia do país (dano aos cofres públicos; elevação dos juros de mercado; elevação da dívida pública)?

5 – Chantagem para que o governo apresente regra fiscal “crível” para que os juros possam ser reduzidos

Outra “justificativa” apresentada no Comunicado do BC de 22/3/2023 e repetido na Ata de 28/3 seria “a incerteza sobre o arcabouço fiscal e seus impactos sobre as expectativas para a trajetória da dívida pública”, como se a dívida pública estivesse crescendo por causa dos gastos sociais, quando na verdade cresce devido aos mecanismos que geram dívida sem contrapartida em investimentos sociais e às taxas de juros absurdas estabelecidas pelo próprio Banco Central.

É inadmissível que o BC – “autônomo” desde 2021 – coloque deliberadamente o país em recessão, refém dos interesses financistas, condicionando a redução de taxas de juros absurdas a nefastos cortes de gastos sociais, em um país com diversas e urgentes demandas sociais, enquanto na realidade o verdadeiro responsável pelo histórico déficit nominal é o exorbitante gasto com juros e demais mecanismos da dívida pública federal (https://auditoriacidada.org.br/conteudo/gastos-com-a-divida-consumiram-463-do-orcamento-federal-em-2022/) .

Diante disso, entendemos que o Sr. Roberto Campos Neto deve ser questionado sobre a falaciosa afirmação de que só poderia reduzir juros com uma nova regra fiscal que corte gastos sociais. O que está por trás dessa pressão? Garantir mais recursos ainda para o pagamento de juros aos bancos?

-

Por que o Banco Central está pressionando por uma regra fiscal restritiva, contraria aos interesses da sociedade que passa por necessidades urgentes?

6 – Juros altos decididos com evidente Conflito de Interesses

Historicamente, os presidentes do Banco Central, e grande parte de sua diretoria, especialmente a de Política Monetária, são oriundos do mercado financeiro, o que tem sido questionado até mesmo pelo sindicato de servidores do BC (https://valor.globo.com/financas/noticia/2023/03/16/servidores-de-carreira-do-bc-criticam-nomeacao-de-diretor-do-mercado.ghtml ).

Dessa forma, diretores do BC trabalharam em bancos ou outras empresas que lucram com os juros da dívida pública, o que caracteriza flagrante conflito de interesses, pois tomam decisões que irão beneficiar as instituições às quais foram ligados ou retornarão posteriormente, a exemplo do que veio à tona em áudio vazado por presidente de banco privado que ensejou pedido de investigação do Banco Central por parte do STF à PGR (https://economia.uol.com.br/noticias/redacao/2021/11/12/rosa-weber-manda-pgr-investigar-presidente-do-banco-central-e-dono-do-btg.htm).

Esse conflito de interesses tem forte ligação com a injustificada elevação da Selic pelo Banco Central, tendo em vista que pessoas ligadas ao mercado financeiro costumam reafirmar o “dogma” de que a alta de juros poderia ter alguma serventia no combate da inflação, apesar do fato de que no Brasil a inflação seja proveniente de altas de preços administrados pelo governo e de outros fatores que não se reduzem com a alta dos juros, nem possuem relação alguma com eventual excesso de demanda.

Diante disso, entendemos que o Sr. Roberto Campos Neto deve ser questionado sobre a prática de conflito de interesse no Banco Central, em especial na elevação da Selic:

-

Por que a maioria dos representantes do COPOM, que decide o patamar da Selic, são provenientes do mercado financeiro, único setor da economia que se beneficia da alta exagerada da Selic, enquanto todos os demais setores econômicos e sociais são prejudicados?

7 – Juros altos pagos pelo BC influenciaram na geração de prejuízo recorde em 2022 de quase R$ 300 bilhões, apesar de ter recebido R$ 212 bilhões do Tesouro Nacional

Conforme divulgado pelo próprio Banco Central1, o resultado apresentado em 2022 foi negativo, um de prejuízo de R$ 298,47 bilhões!

Tanto o Banco Central como a grande mídia têm amenizado o resultado da desastrosa administração do Banco Central “independente”, que embora esteja sendo generosamente financiado pelo Tesouro Nacional (recebeu do Tesouro Nacional R$ 212 bilhões de juros em 2022), apresenta um rombo de quase R$ 300 bilhões no mesmo ano. Dizem que o prejuízo decorreu de mera variação cambial das Reservas Internacionais, omitindo o imenso gasto com juros pagos aos bancos, cuja maior parte é correspondente à Bolsa-Banqueiro parasita. (https://monitormercantil.com.br/tesouro-nacional-financia-banco-central-e-assume-seus-prejuizos/ )

Diante disso, entendemos que o Sr. Roberto Campos Neto deve ser questionado sobre o impacto do gasto com juros pagos aos bancos na composição de seu prejuízo recorde, especialmente diante da elevação da Selic:

-

Por que pagar R$ 181 bilhões de juros aos bancos em 2022, remunerando a sua sobra de caixa, (dinheiro da sociedade) e provocando elevação de todas as taxas de juros de mercado, além de gerar prejuízo brutal ao próprio BC, ainda mais considerando que todo o prejuízo do BC pode vir a ser transferido ao Tesouro Nacional (Art. 7º da “Lei de Responsabilidade Fiscal”)?

8 – Relação entre os Juros Altos injustificados e a subordinação ao “BIS”

Conforme consta na página do Banco Central, o BIS é um dos atores externos de apoio à governança do Banco Central do Brasil (https://www.bcb.gov.br/publicacoes/rig20-quemsomos).

O objetivo do BIS é “garantir a estabilidade das instituições financeiras, a supremacia sobre os países e a livre circulação do dinheiro entre os países” (https://auditoriacidada.org.br/nucleo/o-banco-bis-e-o-sistema-da-divida-por-lujan-miranda/ ).

No final de 2022, o presidente do BC ganhou um cargo de presidente do Conselho Consultivo das Américas junto ao banco privado BIS.

Qual teria sido o critério para essa nomeação de Roberto Campos Neto para esse cargo no BIS, tendo em vista a sua desastrosa administração à frente do Banco Central do Brasil, sob o ponto de vista da sociedade, face à disparada da Selic sem justificativa técnica, afetando negativamente toda a economia do país; remuneração injustificada aos bancos (Bolsa-Banqueiro em quase R$ 200 bilhões em 2022); queima de reservas internacionais (cerca de US$ 60 bilhões nos últimos anos); erros no registro do fluxo cambial; falta transparência compra de toneladas de ouro; prejuízo recorde R$ 300 bilhões, apesar de recebido R$ 212 bilhões do Tesouro Nacional…

Diante disso, entendemos que o Sr. Roberto Campos Neto deve ser questionado sobre a influência do BIS em sua gestão, em especial na decisão sobre a elevação injustificada da Selic.

-

Qual é a influência do BIS em sua gestão à frente do Banco Central, em especial na decisão sobre a elevação da Selic?

9 – Compra de toneladas de ouro sem transparência

O Banco Central aumentou significativamente o volume de suas reservas em ouro em 2021, adquirindo 11,9 toneladas de ouro em maio e 41,8 toneladas em junho (https://valorinveste.globo.com/mercados/brasil-e-politica/noticia/2021/07/21/banco-central-brasileiro-sobe-10-posicoes-na-lista-de-maiores-reservas-de-ouro.ghtml), elevando o estoque do metal para 121,12 toneladas.

A falta de transparência do Bando Central ficou exposta quando negou informações sobre a compra de 41,8 toneladas de ouro à imprensa em 2021, conforme divulgado pelo portal UOL (https://portaldobitcoin.uol.com.br/banco-central-do-brasil-tentou-esconder-a-compra-de-toneladas-de-ouro/). A reportagem denuncia ainda que o BC deixou de informar: “De quem esse ouro foi comprado? São barras de ouro ou apenas títulos? Se o ouro é físico, está sob a custódia de qual instituição? Onde está armazenado? O que motivou a compra?”

Diante disso, e considerando as graves denúncias de exploração ilegal de ouro no país (https://www.conjur.com.br/2023-fev-07/gilmar-intima-banco-central-agencia-garimpo-ilegal), inclusive com graves crimes ambientais e atentados contra povos originários, a exemplo da emblemática tragédia dos Yanomami em Roraima, entendemos que o Sr. Roberto Campos Neto deve ser questionado sobre as informações relacionadas à procedência das dezenas de toneladas de ouro compradas pelo Banco Central em 2021, assim como as razões pelas quais não foram devidamente respondidas as perguntas elencadas na reportagem citada, apesar de terem sido objeto de pedido de informações com base na Lei de Acesso à Informação.

-

Explique, em detalhes, a procedência do ouro adquirido em sua gestão, respondendo: De quem esse ouro foi comprado? São barras de ouro ou apenas títulos? Se o ouro é físico, está sob a custódia de qual instituição? Onde está armazenado? O que motivou a compra?

Esses são os questionamentos formulados por nosso coletivo, os quais gostaríamos que fossem perguntados ao presidente do Banco Central durante a reunião do próximo dia 4 de abril.

Contamos com a atenção de Vossas Excelências e desde já agradecemos.

Atenciosamente,

Maria Lucia Fattorelli

Coordenadora Nacional da Auditoria Cidadã da Dívida